ACマスターカードは、急な海外出張でクレジットカードが必要なときや、今月お金が足りないから今すぐカードを使いたい場合に頼りになります。

急な海外出張でクレジットカードが必要なときや、今月お金が足りないから今すぐカードを使いたい場合に頼りになるカードです。

そんなACマスターカードですが、審査が甘いと噂され、こんな口コミが多く見かけられます。

「無職の人やブラックなど、誰でも審査に通る」

「申し込んだら絶対に審査に通る」

ACマスターカードは、他のクレジットカード会社とは違い、独自の審査基準を設けているため、他社で審査落ちしてしまった場合でも発行できた体験談も多く、審査がゆるいと思われてしまうようです。

しかし無職や無収入など、返済能力のない人が無条件で発行できるような甘い審査基準ではありません。

ACマスターカードは返済能力や借入状況をしっかり審査しているので、審査が甘いという口コミを読んで気軽に申し込み、審査落ちしてしまったという人も少なくありません。

そこで当サイトではACマスターカードの審査基準や申し込み前知っておきたい注意点について詳しく解説します。

また審査に落ちてしまった場合の対処法も紹介します。

ACマスターカードの審査前に2つの申込条件をチェック

ACマスターカードの審査を受ける前に、まずは申し込み条件をチェックしていきましょう。

ACマスターカードの発行に必要な申込条件はこちらです。

対象となる年齢は20歳以上なので、未成年の人は例え親の了承があっても申し込みはできません。

そして「安定した収入を見込める方」がACマスターカードの審査基準において非常に重要な部分です。

まず毎月の収入がない無職の人は申し込みできません。

ただし一定の収入があれば申し込みはできるので、アルバイトをしている学生やパートに出ている主婦の方でも申し込み資格はあります。

ACマスターカードの審査基準5つをチェック

しかし実際には他社のクレジットカードとは審査基準が異なっているので、人によっては審査が甘いと感じるだけで、実際に審査が甘い訳ではありません。

ACマスターカードの審査に落ちないように、申し込み前に審査基準をチェックしていきましょう。

ACマスターカードで見られる主な審査基準

- 過去の利用状況が記録されているクレジットヒストリー(信用情報)

- 他社から年収の1/3以上の借り入れがないか

- 年収は50万以上あるか

- 在籍確認の電話に確実に出られるか

- 申し込みした内容は正しいか

この5つが主な審査基準となります。

これらを満たしていないと「審査時間が長い…」「審査の結果がなかなかこない…」という事態になってしまいます。

それぞれどのような基準なのか詳しくチェックしていきましょう。

クレジットヒストリー(クレヒス)と呼ばれる信用情報に傷はないか

クレジットカードを作る際に「クレジットヒストリー(クレヒス)」と呼ばれる、過去のカードやローンの利用履歴を記録した信用情報が、非常に重要な審査基準となります。

ACマスターカードは現在本人に支払い能力があるかどうかを重視するので、多少クレヒスに問題があっても、カードを作るのは可能です。

しかし、過去の信用情報を全くチェックしていない訳ではありません。

過去に、口座にお金がなくクレジットカードの支払いを滞納していた場合や、未払いや不払いを起こしていた場合、ACマスターカードの審査に落ちてしまう場合もあります。

さらに、過去にクレジットカードのキャッシングやカードローン、携帯電話の端末代金の支払いを3ヶ月以上延滞、不払いをした場合ブラックリストに入ってしまいます。

年収の1/3以上を借入額に設定していないか

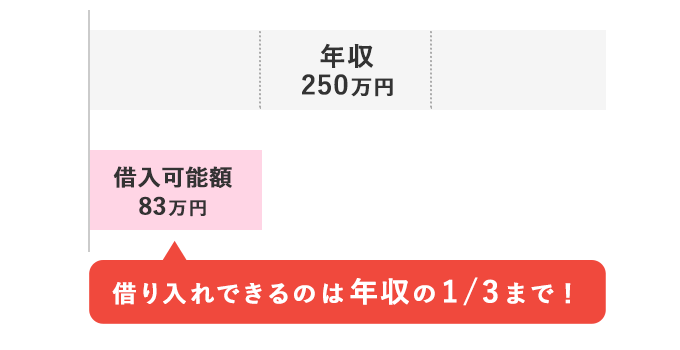

ACマスターカードは他の消費者金融、クレジットカード会社からの借入額が年収の1/3以上ある人は審査に通るのが難しいです。

消費者金融やクレジットカード会社など貸金業者の事業について定められた法律「貸金業法」にはこのような記載があります。

(1)総量規制ー借り過ぎ・貸し過ぎの防止

借入残高が年収の3分の1を超える場合、新規の借り入れができなくなります。

参照元:金融庁ホームページ

つまり消費者金融やクレジットカード会社から貸付を受けられる限度額は、申込者の年収の1/3までとなっています。

これを総量規制と呼び、すでに他での借入額が年収の1/3を超えている場合はACマスターカードの審査に通りにくくなります。

例えば年収が250万円の人だと、すでに借り入れが83万円以上あると審査に落ちる可能性が高いです。

銀行カードローンから借りている金額や住宅ローン、車のローンは、総量規制の計算には入りません。

借り入れ前に年収50万以上の収入があるか

ACマスターカードは審査が甘いから、年収が低くても他社からの借り入れもなく返済能力に問題がなければ審査に通りやすい!という口コミも見られますが、実際には年収が低すぎると審査に通るのは難しいです。

クレジットカードの借入額は年収の1/3までと決まっていますが、ACマスターカードの限度額は10万円からです。

つまり審査を通るためには、少なくとも30万円以上の年収は必要です。

年収50万円には月に25,000円以上の収入が必要です。

アルバイトやパートをしている人は自分の収入がこの基準に達しているか確認しましょう。

年収が50万円より低い場合でも、親権者や配偶者に安定した収入があれば審査に通る場合があります。

勤務先の会社で在籍確認が取れるか

他社のクレジットカードでは在籍確認なしの場合も多いですが、ACマスターカードの審査ではほぼ100%在籍確認があると言われています。

勤務先の会社に消費者金融系のカ会社から電話が入るのは困るからと、勤務先の電話番号を記入しなかったり、きちんと在籍確認ができない場合には審査通過は難しくなります。

またACマスターカードに限らず、クレジットカード会社は電話で在籍確認をする際は正式な社名を名乗らずに、担当者個人名でかけてくれます。

勤務先で「◯◯さん宛に電話がかかってきた…」と噂になる心配もありません。

「安定した収入がある = 働いている人」なので、在籍確認がスムーズにできると審査が通りやすくなります。

どうしても勤務先に在籍確認の電話をしてほしくない場合は、在籍確認なしで申し込みを進められる方法があります。

電話確認を避けたい場合は、カードを発行する際に自動契約機(むじんくん)で下記の資料を提出しましょう。

- 会社発行の保険証

- 給料明細(直近1ヶ月分)

この2点を提出したうえで、電話で在籍確認を避けたい旨を伝えます。

電話番号は申し込み受付メールに記載されている、問い合わせ用の番号を確認しましょう。

ただし通常は勤務先へ電話で在籍確認をするのが必須なので、確実に審査に通過したいのであればおすすめできる方法ではありません。

カードの発行申し込みで記載した内容はすべて正しいか

クレジットカードの審査では申し込み内容の記入ミスは、審査においてマイナスに繋がり審査に通らない可能性があります。

よくあるミスが、電話番号、メールアドレス、運転免許証の番号、住所のマンション名の間違え。

ちょっとした間違いなら大目に見てくれるなんてパターンはありません。

ネットでの申し込みも、郵送での申し込みも、申込書の間違いがないようしっかり記入しましょう。

また審査に通りたいからと、年収や勤続年数の虚偽は絶対にNG!

ACマスターカードの審査基準では勤続年数の長さは重視されていないので、短くても正確な勤続年数を記入しましょう。

ACマスターカードの審査にかかる時間は最短30分から1時間

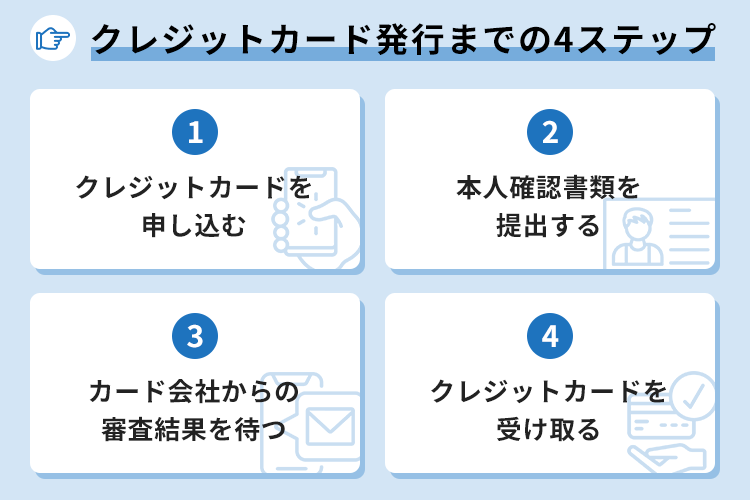

ACマスターカードは即日発行できるカードとして評判ですが、実際に審査にかかる時間はどれくらいなのでしょうか。

公式サイトから申し込んだ場合審査時間は最短30分で完了します。

ただしあくまでも最短で30分なので、1時間ほどを見ておくと良いです。

即日発行する場合は、全国にある自動契約機(むじんくん)でカードを受け取りに行く必要がありますが、申し込みからカードの受け取りにかかる時間は約1時間ほどです。

また自動契約機(むじんくん)は9:00~21:00※年中無休(年末年始は除く)の間で受け取りができます。

土曜日や日曜日、祝日に唐突な出張で今すぐカードが必要になった!という場合でも安心です。

カードの受け取りは24時間いつでも可能ですが、審査は営業時間内に済ませておく必要があります。

営業時間は9:00~21:00なので、即日発行する場合は遅くても19:00までには申し込みを完了させておくのをおすすめします。

ACマスターカードを申し込んでから受け取るまでの手順はこちらの記事で解説しています。

審査が甘い?ACマスターカードを即日発行できた人の体験談

ACマスターカードを即日発行したいけど審査が長いのではと不安な人のために、実際に即日発行した人の体験談を調査しました。

| 年収 | 150万円程度 |

|---|---|

| 勤続年数 | 3ヶ月 |

| 他社の借入件数 | 2件 |

申し込みをしてからの連絡が早く、非常にスムーズに発行できました。

車の故障で急にお金が必要になり焦っていましたが、申し込みをしてから1時間半後にはもう手元にカードを受け取れて安心しました。

自動契約機(むじんくん)の操作も分かりやすく、特に発行するまでに詰まる点もなかったので助かりました。

転職をしたばかりで年収や勤続年数に不安がありましたが、無事に発行できて嬉しいです。

周りに知られてしまうのでは…という不安もありましたが会社の人たちにバレることはありませんでした。

恐らく在籍確認のときも、会社名を伝えずに確認してくれたのだと思います。

ACマスターカードの審査結果がすぐに分かる申し込み前に「3秒診断」

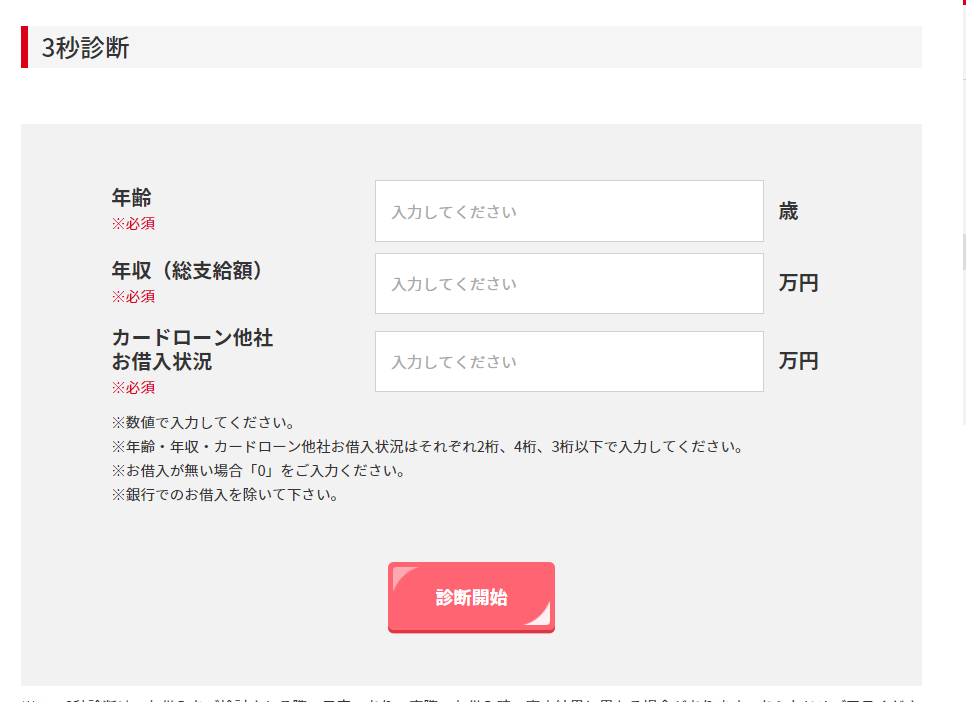

ACマスターカードでは申し込み前に公式サイトで簡易的な審査「3秒診断」というシステムがあります。

3秒診断では年齢、年収、カードローン他社お借入れ状況、3つの情報を入力すると借入れ可能かどうかをすぐにチェックできます。

「3秒診断」の結果は4パターン。

- お借入れできる可能性が高いです

- お客さまのご入力情報ではお借入れ可能の判断ができませんでした。

- 申し訳ございませんが、お客さまご本人にご収入がない場合はお借入れができません。

- 20歳未満のお客さまはお借入れができません・70歳以上のお客さまはお申込みができません。

3秒診断で①の「お借入れできる可能性が高いです」が表示されるとACマスターカードの本審査にも通りやすいです。

ただし3秒診断はあくまでも一定の基準で機械的に行われています。

3秒診断に落ちたとしても本審査に通ることはあるので、ACマスターカードの申し込みを諦める必要はありません。

「3秒診断」の審査を通る基準は以下のとおり。

- 年齢が申し込み資格である20歳以上69歳以下

- 現在、安定して入ってくる収入がある

- 他社のカードローン借入れがない

(あった場合、年収の3分の1以内におさまっていれば問題ない)

「カードローン他社お借入れ状況」に、審査対象外のローンまで含めないように注意しましょう。

「3秒診断」で入力するのは、消費者金融、クレジットカード会社での借入れ金額です。

またACマスターカードの審査基準には、在籍確認や信用情報など、「3秒診断」では調べきれない重要な審査基準がまだまだ沢山あります。

良い結果が出なかったとしても、本審査に向けて足りないものを確認する基準として「3秒診断」を利用するのをおすすめします。

ゆるいと噂さされているACマスターカードの審査に落ちた場合の対処法3つ

審査がゆるいと噂さされているACマスターカードですが、基準を満たしていないと審査に落ちてしまいます。

ここからはACマスターカードの審査に落ちてしまったけど

「どうしても今すぐクレジットカードを使用しなければならない」

「今すぐお金を借りたい緊急の事情がある」

という人のための手段を3つ紹介していきます。

ACマスターカードでなくカードローン専用のカードを発行してからお金を借りる

ACマスターカードだけでなく、キャッシング専用カードの「カードローン専用カード」も発行しています。

ACマスターカードの審査には落ちてしまったものの、どうしてもお金を借り入れたいときは「カードローン専用カード」の利用を検討してみましょう。

ACマスターカードとカードローン専用カードの違いはこのようになっています。

| ACマスターカード | カードローン専用カード | |

|---|---|---|

| 即日発行 | ○ | ○ |

| クレジット機能 | ○ | × |

| キャッシング機能 | ○ | ○ |

| キャッシング 借入可能額 |

1万円~800万円 | 1万円~800万円 |

カードローン専用カードはACマスターカードからクレジット機能をなくしてキャッシング機能のみにしたカードです。

もちろんキャッシング専用のカードも最短即日で発行が可能です。

クレジットカードとカードローンでは審査基準が違うので、ACマスターカードの審査に落ちてしまってもキャッシングカードが使える可能性は十分にあります!

クレジット機能が無くても、手元に現金を受け取れれば問題ない人にはおすすめできます。

ACマスターカードに再度申し込みをして審査を受ける

ACマスターカードの審査に落ちたとしても、2度とカードを発行できないわけではありません。

再度申し込みをして審査を受けることは可能です。

その際には最後にカードを申し込んでから半年以上間隔をあけて申し込みましょう。

しかし半年後にACマスターカードに申し込んでも、審査落ちしたときの状況と全く同じだとまた審査に落ちてしまいます。

自分が審査落ちしてしまった理由を理解し、年収や勤務状況などの条件を整えてからACマスターカードに再申し込みしましょう。